DIARIO FINANCIERO – Era altamente anticipado por el mercado que el Informe de Política Monetaria de diciembre sería complicado, quizá el más difícil que ha tenido que exponer el Banco Central en los 20 años desde que existe el reporte.

Era altamente anticipado por el mercado que el Informe de Política Monetaria (IPoM) de diciembre sería complicado, quizá el más difícil que ha tenido que exponer el Banco Central en los 20 años desde que existe el reporte. Sin embargo, el pesimismo del tono y de las proyecciones del emisor remeció a todos.

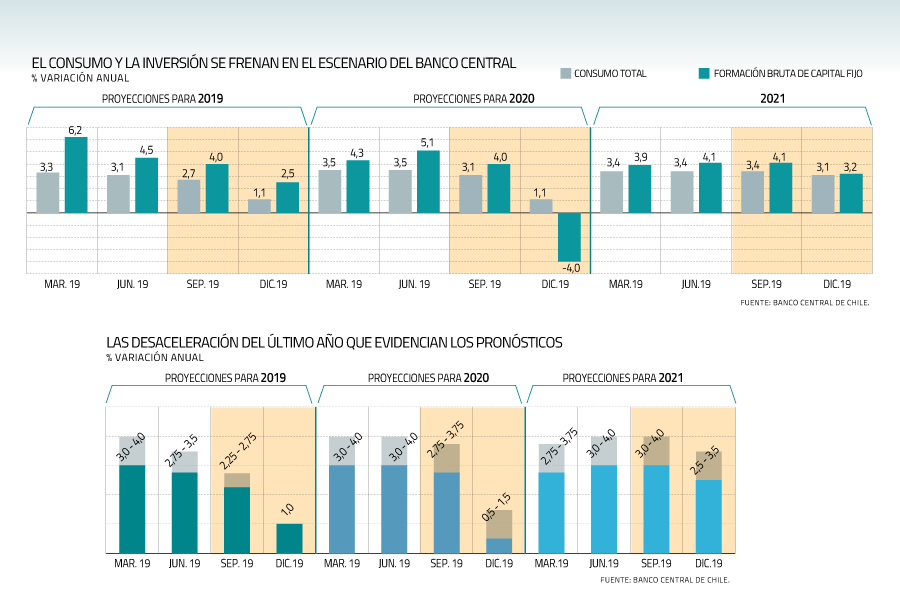

Ante el impacto que la crisis social iniciada el 18 de octubre ha tenido en la actividad, la entidad recortó las proyecciones de crecimiento del Producto Interno Bruto (PIB) del rango previsto en septiembre de 2,25% a 2,75% a solo 1% para este año; mientras que para 2020, el ajuste fue más profundo, pasando de 2,75%-3,75%, a apenas 0,5%-1,5%.

Hacia 2021, la corrección de los números fue de cinco décimas en relación a septiembre para quedar en 2,5% y 3,5%.

En su presentación ante la comisión de Hacienda del Senado, el presidente del Banco Central, Mario Marcel, fue enfático en señalar que la corrección de los pronósticos responde a la “alta incertidumbre” -mayor a la habitual- que ha provocado en la economía la situación social que enfrenta el país. “El país está atravesando por momentos complejos y la economía, como era de esperarse, los está reflejando con fuerza. Así lo ratifica la importante caída del Imacec en octubre, las distintas fuentes de información que señalan una pérdida relevante de empleos durante noviembre y la abrupta caída en las confianzas de hogares y empresas”, aseguró.

Si bien Marcel señaló que la crisis social se ha caracterizado por “reclamos sociales”, que han puesto en el debate temas como una nueva Constitución y “presiones legítimas” por beneficios y derechos sociales con “importantes implicancias fiscales”, los “episodios de violencia, significativos y prolongados” han provocado “importantes disrupciones en el sistema productivo, incidiendo fuertemente en una menor actividad y debilitando el empleo”.

Desplome de la inversión

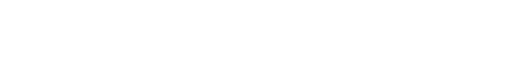

El banco enfatizó en el reporte que el menor crecimiento y la alta incertidumbre interna tendrá una incidencia directa en la inversión, medida como formación bruta de capital fijo, que se contraerá 4% el próximo año.

La magnitud de la merma es considerable si se tiene presente que en septiembre el IPoM proyectaba más bien un alza de 4%.

Para este año, el ajuste fue más acotado de 1,5 puntos porcentuales y se espera un alza de 2,5%.

El consumo también se resentirá en 2020, con una tasa de expansión de 1,3% que prácticamente será la mitad de lo proyectado hace tres meses. Para 2019, la estimación se corrige desde 2,7% a 1,1%.

“La magnitud del impacto de la crisis social es comparable con algunos de los mayores shocks recibidos en el pasado por la economía chilena. Amortiguar dicho impacto involucrará recurrir a gran parte de las holguras y a la experiencia acumulada por las autoridades económicas a lo largo de los años”, manifestó la autoridad, haciendo referencia a dos de los pilares de la institucionalidad económica de los últimos 30 años: el espacio de ahorro que ha acumulado el Fisco y a la política monetaria con metas de inflación.

Al revisar escenarios alternativos, la autoridad dijo que un mayor desempleo y una expansión del PIB cercano a los valores inferiores del rango proyectado (0,5%) aumentaría la probabilidad de una recesión durante 2020, definida como dos trimestres seguidos de caída.

¿Habrá recuperación?

De todas formas, el Banco Central estimó que el efecto más patente de la crisis social se sentirá en los meses de octubre y noviembre, con una disminución proyectada de 2,5% en el cuarto trimestre de este año.

Así, pronosticó que el estímulo fiscal y monetario ayudarán a “contener el deterioro de la economía”, con una “incipiente recuperación” a partir de diciembre y que luego prosigue con una “mejoría paulatina de la demanda”.

Con todo, el escenario base del IPoM considera que la recuperación económica comenzará a consolidarse a partir de la segunda parte del próximo año e inicios del 2021.

Eso sí, el informe enfatizó que tras la corrección en las proyecciones, el nivel de PIB a fines de 2021 sería alrededor de 4,5% inferior a lo previsto anteriormente.

Desempleo llegaría a 10% a inicios del próximo año

El deterioro del mercado laboral fue uno de los ejes del discurso de Mario Marcel ante la comisión de Hacienda del Senado. El presidente del Banco Central aseguró que el desempleo podría empinarse hacia un 10% a inicios del próximo año, en caso de mantenerse la “histórica” relación entre demanda de trabajo y la actividad económica.

“En la medida que la actividad mejore de acuerdo a lo previsto durante el próximo año, esta cifra se reduciría gradualmente, en lo que también cooperaría el apoyo de la expansividad monetaria y fiscal”, manifestó la autoridad.

Marcel reiteró la necesidad de que los cambios al mercado laboral se realicen de manera gradual. “Un escenario particularmente preocupante podría darse si cambios regulatorios llevan a aumentos de costos laborales significativamente por encima del aumento de la productividad, en un contexto de debilidad económica. Mientras esto podría aumentar de forma importante el desempleo y afectar el crecimiento económico, el incremento de las presiones inflacionarias limitaría el rol contracíclico de la política monetaria”, advirtió.

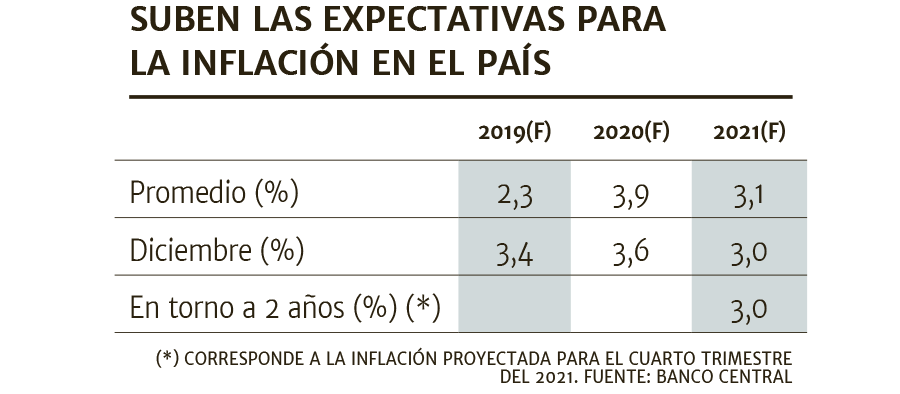

Inflación subirá hasta niveles cercanos a 4%

En el escenario base, es decir, el que considera más probable, el Banco Central estima que la inflación alcanzará niveles cercanos a 4% durante el próximo año, una aceleración no vista desde 2016.

La razón detrás del salto respecto a este ejercicio “es la respuesta a la depreciación idiosincrática del peso, lo que lleva a que el grado de traspaso a la inflación sea mayor al promedio”, dijo el reporte de la entidad, en alusión al acelerado incremento que ha exhibido el dólar en el mercado local.

Esto, acotó el análisis de la autoridad, toda vez que en estas circunstancias no se verifican factores amortiguadores, como el descenso de los precios en dólares de productos importados que se produce ante una apreciación global del dólar.

Por cierto, agregó, la contracción que se observa en el PIB del cuarto trimestre y las perspectivas más débiles para el 2020 amplían la brecha de actividad, compensando en parte las mayores presiones inflacionarias del componente transable de la inflación.

Entendiendo que la calibración del estímulo monetario será especialmente desafiante en lo venidero, dependiendo de la evolución de la actividad, el mercado laboral, el tipo de cambio y las expectativas de inflación, entre otros factores sobre los cuales existe una alta incertidumbre por los alcances del conflicto social, el consejo prevé que la tasa de interés se mantendrá en su nivel actual -de 1,75%- durante los próximos meses.

Lo anterior, dijeron, “es coherente con el logro de la meta de inflación, en un contexto de mayor impulso fiscal e intervención cambiaria”.

Ver artículo

Fuente: Diario Financiero, Viernes 06 de Diciembre de 2019